作为一个股票投资者,一般分析股票的方法无非有两种:技术分析和基本面分析。到底哪一种方法好,此处不做论述,因为对于股票方法的选择因人而异。但使用过技术分析的投资者应该有感受:其实技术分析中的一些K线、图形、指标是有滞后性的,使用起来不确定性大,何时买何时卖,把握不住。但是,如果使用基本面分析,相较而言,确定性会更大,为何?因为可以根据上市公司的经营状况去判断买卖点。可能有人会问,财务数据都造假了,前面所做的分析都是无用的,事实上确实有好多上市公司造假。但是,放眼A股3500多只股票,不可能全部都造假,即使有,占比也非常低,因此只要投资者认真花点时间去分析,去挑选,尤其是从公司基本面入手,机会还是有的。尤其是从价值投资方面去分析,因为说到基本面,投资者是无法离开价值投资这个话题。

因此,本文也将基本面分析和价值投资结合于一体,即若想长期在股市中盈利保持稳定,价值投资相较而言是一种最佳的选择,而且也有众多成功先例,例如“股神”巴菲特就是其中一个。

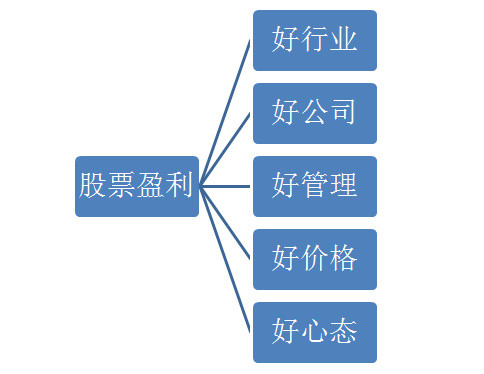

先说本文写作逻辑:本文以基本面分析中的行业分析和公司分析为主线(宏观方面不好把握,此处不涉及),再结合上市公司管理层、股票买卖时点、如何对待市场五个方面分析,对股票投资作出选择,即好行业、好公司、好管理、好价格、好心态!

另外,众所周知,价值投资三大基石是内在价值、安全边际、市场先生,本文把好行业、好公司、好管理三个归入为“内在价值”,好价格归入“安全边际”,好心态归入“市场先生”,这也就构成了本文的全部写作逻辑。

如下图

一、好行业(内在价值)

对于一个行业是否值得投资,可以从以下的五个方面分析:

1.现金流充裕、资本支出少

一般而言,所选择的行业必须具备现金流充裕,而且资本支出少,这样的行业躺着都能赚钱,何乐而不为?这类企业在财务上的表现就是,现金流量表上的经营活动现金流净额多,购建固定资产、购建固定资产、无形资产和其他长期资产所支付的现金少。

第一个栗子,轻资产和重资产行业。医疗、食品、软件等轻资产行业,竞争优势在于无形资产,如食品的品牌信任度,医疗的专利权,软件的网络效应和用户黏性。相反,LCD、LED、太阳能、钢铁、水泥、航运等重资产行业需要大量资本支出,无法产生现金流,因此只能不断融资,竞争优势在于产能,最终导致大量资金投入进去,产能过剩,恶性循环,这类企业的出路在于规模效应和存货不断升值。另外,电影行业现金流也很差、不确定性很高。

第二个栗子,喜诗糖果。在1972-2006年期间,喜诗糖果的销售收入从0.3亿美元提高到3.83亿美元,税后利润从208万美元提高到6200万美元,期间只增加了0.32亿美元投资,而其他企业需要投入4亿美元才能办到!期间喜诗糖果留存的10亿美元利润再投资之后,又创造了73亿元的再投资收益!

可见,喜诗糖过快速增长只需要很少的资本开支,可以将净利润或者其他浮存金用于再投资其他企业!如果所收购的公司现金流好,通过现金流再投资,可以弥补后期利润增速不高的不足!

难怪后来巴菲特在回顾喜诗糖果时,把它列为梦幻般的最伟大的投资对象之一!

2.行业具有稳定性

一般而言,行业分为稳定性行业和周期性行业。

稳定性行业需求弹性小,基本不受经济周期的影响,主要包括快速消费品、医疗保健、商业零售行业,如食品饮料,日用品,医药,医疗设备以及连锁超市,餐饮等。另外,值得注意的是,在这些需求弹性较小的行业,往往会出大牛股,尤其是消费行业盛产超级大牛股,消费行业大概包括耐用性消费品、非耐用性消费品、奢侈品、服务业、提供消费服务的机构,即日常的吃穿住用行旅游等。另外,无论是在美国还是日本,消费股往往都是在历史大牛股中占据半壁江山。举国内例子,从上市以来,股票涨幅超过10倍的股票有格力、茅台、伊利、泸州老窖、五粮液、海尔、华侨城A、苏泊尔等大牛股。当然,如果把医药行业也纳入消费行业,那云南白药、康美药业、恒瑞医药等都是大牛股。

周期性行业需求弹性大,受经济周期影响大,主要包括耐用消费品、工业原材料行业、证券行业,如汽车,房地产,有色金属,钢铁,水泥以及化工等。这类型周期性较强,必须要长期跟踪才能够提高确定性,否则把握不好,亏损惨烈。

3.行业处于成长期

所选择的行业必须是处于行业生命周期中的成长期,因为企业身处于行业的成长期,即使自身综合实力较弱,但还是能够受益于行业的红利期,从而获得增长。例如当前国内的医药行业、环保行业、新能源汽车行业、半导体行业等,未来的市场空间巨大,有需求的带动,必定会提升市场的增量。这在财务报表上的体现,行业近三年的营收增长至少保持在20%以上,净利润增长在30%以上。

另外,还需明白什么是成长性。“成长性”指的是具有竞争优势的企业不断扩大规模和利润,不断扩大市场份额的过程。营业收入和利润直接伴随着竞争优势增加,而且净资产收益率在利润增加的时候不下降甚至会增加。比如格力电器,属于过去十几年市场一直对它有偏见的企业,净资产收益率一直在30%左右,2017年更是高达37%,从2008年到2017年,营业收入增长不到4倍,但利润增加10多倍,这就是高质量的成长,利润增加比营业收入增加更加明显,而且市场份额、毛利率、净利率都会增加,这是伴随着利润增加、在行业内竞争力增加的典型表现。

4.行业上下游处于优势地位

众所周知,由微笑曲线理论可知,上游的品牌企业和下游的终端类渠道企业利润往往比较丰厚,而中游的加工企业则往往利润微薄。这是为何?这主要因为拥有强大品牌的企业,通过产品差异化战略能够享受品牌溢价,避免了价格战;而渠道类企业则因为一般只面临附近商家的竞争,处于有限竞争或局部寡头竞争状态,所以两者利润比较丰厚,而中游加工类企业则因为产品同质化严重,如果不能形成规模优势,则只能深陷价格战泥潭。

另外,在分析产业链时,还应注意到的一个现象是:一个产业环节的企业越少,市场集中度越高,往往预示着这个环节的利润越丰厚。因为企业少,市场集中度高,面临的竞争就小,对上下游企业的谈判能力就强。在财务报表上的体现就是,企业在上游中的应付账款多、预付账款少;在下游中的预收账款多、应收账款少,这意味着企业在行业中的讨价还价能力强。

二、好公司(内在价值)

判断一家企业是不是好公司,这可以从巴菲特常说的护城河判断。

那什么是护城河?简单而言,护城河就是公司在同行业中具备优势且能够轻松的盈利,而且还能阻挡其他竞争者的进入。按照《巴菲特的护城河》一书概况,把护城河总结为无形资产、转换成本、成本优势、网络效应四个方面。

1.无形资产

何为无形资产?说白了就是无法用金钱来衡量,比如专利,品牌,法定许可。

(1)专利。用专利挖护城河的行业,医药行业,例如迪士尼、辉瑞制药、片仔癀、云南白药等;通信行业,留人高通。另外,当市场上每卖出一款安卓手机时,厂家都要向微软交几美元,这是为何?这是由于安装系统中用到了大量微软的专利。

(2)品牌。其实,对于品牌最关键的不是知名度,而是其是否占领了消费者心智,或者激发和影响消费者的购买欲望和购买决策,和以至于最终能够拥有定价权。

举个形象栗子,比如喜诗糖果,正如巴菲特所言,加利福尼亚的每个人的脑海中都有关于喜诗糖果的记忆,而且绝大部分都是很美好的,试想一下,他们情人节的时候买了一盒喜诗糖果送给心仪的女孩,然后他们接吻了,多美好,要是她给了他一巴掌,我们就没生意做了。只要女孩愿意吻他,多数人的心愿就达成了,也就是说,喜诗糖果就意味着甜甜的吻。如果我们能在消费者脑海中形成这样的印象,我们提价就轻而易举了。

比如,可口可乐,蒂芙妮,茅台,五粮液,东阿阿胶等都拥有定价权,而且这个品牌护城河的建立是需要付出大量的时间,不断地向品牌容器中充值!

(3)法定许可。这个是需要政府批准的,比如博彩业的澳门赌场,公用事业的环保行业,国内的移动、联通、电信,石油行业,煤炭厂等

2.转换成本

何为转换成本?可以这样理解,大家都懒得换银行卡,是因为换银行卡手续特别麻烦,以前用银行卡绑定的东西换了又得重新绑定,而且还得重新开一张银行卡,简直是太麻烦了,这就是转换成本。

高转换成本可以绑住客户,这类型行业有,资产管理(基金公司),与客户的业务深度融合的服务企业和软件公司(Adobe,Autodesk,甲骨文,精细铸件),还有医疗设备类的,比方人造关节等等,总之产品差异很大,如更换需要大量前期培训的。

3.成本优势

何为成本优势?说的就是你的成本比另外一家还低,你不惧怕对方卖的便宜,如果对方降价就会亏损,因为他的成本高。因此,如果他卖的贵,就没人买;卖的便宜又不赚钱。成本优势包括以下四种:

(1)规模优势:通常拥有较高固定成本,固定成本大占比资产比重大的行业,可以利用规模效应,例如有着较低变动 (边际)成本的行业及公司:移动通讯网络,配送网络,苏宁,国美,沃尔玛,格兰仕。

(2)地理位置:对于商品便宜又很重的企业,可以通过地理位置建立护城河,通常拥有较低的价值重量比,例如:水泥,啤酒,采石业,垃圾焚烧行业。例如垃圾焚烧行业,由于垃圾货物运输非常重、运输成本高,在本地构筑了一个天然的护城河壁垒,其他企业无法进入。

(3)资源优势:这是天然就具备的资源条件,比如中东盛产石油,以及其他地方盛产的其他矿产资源,例如巴西鹦鹉纸浆,露天煤业,盐湖钾肥(盐湖股份),长江电力等。

(4)流程优势:最典型的莫过于戴尔,戴尔通过优化流程,直接将产品销售给客户,省去了中间很多环节,当然,这是需要一家公司拥有强大的管理能力和运营能力。另外,还有西南航空,纽柯,名创优品,小米公司等。

4.网络效应

何为网络效应?就是一种产品对一名用户的价值,取决于使用这个产品的其他用户的数量,用户越多,越有价值;越有价值,用户越多使用的人越多,就越有价值。一般主要发生在互联网行业、金融行业、电信行业等。

例:QQ,新浪微博,淘宝,微软,生意宝,支付宝,这些都是具有网络效应的公司。

三、好管理(内在价值)

巴菲特认为,投资者购买的股票,其公司管理层一定要优秀。他说,股票投资初看投资的是企业,其实更重要的应该是人,即这家公司的管理层。在其他条件相同的情况下,这家上市公司的管理层是否足够优秀,是你是否要投资该公司应该考虑的决定因素之一。

从这个角度看,巴菲特认为最重要的投资对象其实不是上市公司本身,而是这家公司的管理层,也就顺理成章了。

对于管理层的评估,应该分为三部分:薪资报酬、性格和公司运作。

1.报酬

股利分红。高额的股利分红,好过高额的薪水,因为股利分红,是有风险的;严格限制的股权激励好过慷慨的期权计划,因为股票下跌,管理层金钱也会有损失。最好与同行的薪酬做比较。

绩效奖励。为完成收购计划而奖励公司管理层是很非常可怕的想法,最好的治理标准就是管理层薪酬升降与公司业绩成正比。

其他危险信号。管理层向本公司贷款,而且是以低于市场利率的利息贷款改高管,之后几年内就悄悄地被公司以豁免权形式豁免了贷款;如果管理层需要贷款可以向银行贷款,没必要向本公司贷款;管理通过公司取得高额额外津贴,有点不正常;管理层独占某一特定年份大部分股权期权;管理层过多地使用期权;公司创始人或者大股东是否年年得到一大笔股权期权;管理层是否长期持有期权。

2.性格

管理层是否滥用权利。看公司高管是否利用自身权利让自家亲戚朋友加入公司,也就是说,在财务报表上的表现就是,在“关联交易”上,公司是否给直接有关联交易从而关联大量生意和滥用权利。

管理层是否对自己的错误坦诚。在财报上的表现就是,在年报开头的“董事长致辞”中,公司对过去一年的管理层经营的成功还是失败给出一个公正的评价,还是仅仅是一个没有价值的东西。

管理层如何实施奖励。如果公司高管抱怨股价被低估了,或者说出公司股票的真实价值,则说明高管更关心自己股票期权价值,而不是公司稳定的股价和公司自身经营业绩,尤其是某些媒体把CEO捧为救世主。

公司CEO能否保持高水平能力。例如,CEO的人员流动率如何?公司高管中的关键人物任期多长?高管是外聘的吗?如果外聘的期限是很长,则是公司发展内在动力和信心的表现,而不是把下属挤压,进行内耗。

管理层给公司带来的形象是否诚实。如果管理层更愿意把钱花在研发费用上,则说明这帮管理人员更愿意在公司经营上努力,而不是玩数字游戏。

3.公司运作

绩效。看现任管理团队在任期内的公司财务表现,即寻找高的、正在增长的ROE和ROA,同时,要核实高ROE是通过财务杠杆作用(资产负债率)带动,还是盈利能力(净利率)和资产使用率(资产周转率)的提高带动。另外,被收购的公司是否提升了股东价值,如果收购活动没有产生盈利,则挖掘过去的兼并收购活动。最后,看公司股份数,如果股份数量是由于激进的股权或者频繁的股票增发、定增所致,则说明公司直接不和股东招呼就直接送人了。

管理层的新战略计划是否长期坚持执行。管理层最初提出的新战略计划只是说说而已,还是一直坚持执行下去,前一个计划没有完成又要不断提出新计划。如果公司管理层没有时间制定计划,可以通过雇用咨询机构来制定更宏伟的计划,而不是把时间花在判断计划能否实现上。

公司是否坦率。也就是说,当投资者与管理层谈到关键问题时,公司避而不谈,比如管理层会说,“我们公司不披露这部分”等。

自信。这个自信说的就是,当公司所处行业是处于低迷时期时,公司研发费用支出是一个自信的表现,表明管理层关心的是在一个长时间内打败竞争对手,而不是在乎短期情况,例如每个季度上的盈利状况如何。

灵活性。即负债不能太多,控制固定费用,在股价高位时敢于增发,股价低迷时敢于回购。

四、好价格(安全边际)

经过以上的好行业、好公司、好管理三方面分析以后,即内在价值判断以后,对公司的价值在定性方面已经作出了大概的判断,但是仅仅有定性还不行,还需要具体到量化上,即当前这家公司的估值如何,这个价格值不得买,什何时买何时卖?这就是关于安全边际的问题了,而对于安全边际,需要根据估值方法作出判断。

“安全边际”是对投资确定性和成长性的补充,也是取得超额收益的一个补充。买的股票越便宜,可能取得的收益就越高,留足了安全边际,可能的损失就会越小。但在投资中,最最重要的还是要看企业的未来发展。

估值方法一般分为两大类:绝对估值方法和相对估值方法。

相对估值法包括PE、PB、PEG,绝对估值法主要以现金流折现法为主。

1.PE

市盈率=股价÷每股收益,根据选用的每股收益的不同,可分为静态市盈率,动态市盈率以及滚动市盈率。市盈率一般采用企业所在细分行业的平均市盈率。如果是行业内的龙头企业,市盈率可以提高10%或以上。

影响PE的因素:

公司资本结构、风险水平、增长率都会影响PE;

一家公司的成长速度、负债少和再投资需求低,即使PE高,也值得投资;

一只股票当前的PE与历史PE比较是有用的,尤其是那些业绩稳定、业务没有大波动大变化的公司;

高成长型应该有高PE,高风险对应低PE,有更高资本需求对应低PE。

时刻问自己:

最近公司出售业务或资产了吗?如果是出售,则利润是被夸大了,所以PE低;

最近有发生一大笔非经常性费用吗?如果重组或者关闭工厂,导致利润降低,从而推高PE;

公司有周期性?例如半导体和汽车行业。大家都认为此类公司PE低很便宜,但这正是买入周期性股票的错误时期,因为它意味着公司利润在最近时间内是已经达到了高点;

产生现金流的资产是进行资本化还是费用化?把资产费用化的公司,有低盈利,即高PE;

公司的盈利是真实的还是想象的?一般动态PE低于TTMPE,因为大多数公司公司盈利一年比一年增长。

2.PB

市净率=股价÷每股净资产

这种估值方法适用于净资产规模大且比较稳定的企业,IT、咨询等资产规模较小、主要依赖人力成本的企业就不适用,但钢铁、煤炭、建筑等传统企业可以使用。但是,大多数公司的资产并不会升值,相反,机器设备在使用过程中会因为磨损等原因不断贬值。可是公司账面上记录的是这些资产的历史成本。结果就是这些股票的实际价值早就低于了账面价值。

影响因素:

商誉。主要体现为公司所有有形资产、公司员工能力和智慧、强大的客户关系、有效的内部工序制度;

PB依赖于ROE。一家公司相对同行PB低于而ROE高,则有投资机会;一家公司净资产更高则更有价值,因为它的账面价值增长更快。

3.PEG

PEG=PE/企业年盈利增长率

当PEG=1时,这个股票被认为估值得当;

当PEG<1时,也就是股价增长慢于利润增长的时候,这个股票被低估了;

当PEG>1时,这个股票被认为是高估了。

就是说,选择股票时PEG越小越好,越安全。

但通常成长型股票的PEG都会>1,这表明投资者认为未来公司的业绩会保持快速增长,他们愿意给公司高估值并支付溢价。

另外,PEG>1不代表股票一定是被高估的,不能只看公司自身的PEG来确定公司是高估了还是低估了。如果某公司股票的PEG为12,而其他成长性类似的同行业公司股票的PEG都在15以上,则该公司的PEG虽然已经高于1,但价值仍可能被低估。

用PEG法可以解释股市上的很多奇怪的现象。

公司A明明是一家基本面很好的公司,估值水平却很低;相反,公司B业绩平平资本市场却给了它很高的估值,而且其股价还在继续上涨。背后的原因就是这两家公司的业绩成长性不同。

A虽然是绩优公司,但可能失去了成长性或者成长缓慢,用PEG来衡量可能已经不便宜了,投资者不愿意再给予更高的估值;公司B虽然盈利水平一般,但是业绩具有很高的成长性,只要公司不断实现其预期的业绩增长,其估值水平就能保持甚至还能提升。

买股票要的是就是不确定性和想象空间。公司A一眼就望到底了别人也不愿意买。

4.现金流折现法

现金流折现法,即DCF估值法,最大的特点,就是在于它是一套很严谨和具有严格科学体系的“绝对定价”估值方法。

所谓现金流折现估值法,就是对企业未来的现金流量及其风险进行预期,然后选择合理的折现率,将未来的现金流量折合成现值。此时,现金流量指的是扣除了折现、维持企业运营的费用等之后的净现金流量。当目标个股的股价高于折现现值时,意味着股价高估,反之则意味着股价低估。

一般而言,投资者对于一家上市公司的现金流折现估值会分为两部分,一部分是前5-10年的高速成长期的折现,另一部分是5-10年后的永续发展期的折现。整体来说,投资者要想得出准确的DCF值,就需要对公司未来发展情况有清晰的了解。得出DCF值的过程,就是判断公司未来发展的过程。比如,在计算一家上市公司未来5到10年的DCF数值时,就需要在各种乐观、中性和悲观的假设条件下,推算其合理的股价数值。

另外,运用自由现金流折现的方法投资会让你发现,有些市盈率20倍的企业比一些市盈率10倍的企业更值得投资,有些4倍市净率的公司也比一些1倍市净率的公司更值得投资。

实际上,用了自由现金流折现的方法以后,也不用每天去计算,到时候看一眼市盈率也就知道了。比如茅台20倍市盈率以下,就是便宜,如果出现10倍市盈率以下,那就是送钱;再比如格力电器,15倍市盈率以下就是便宜,要是8倍市盈率以下就是送钱。

五、好心态(市场先生)

经过估值之后,知道股票的安全价位大概是多少,但是估值是比较容易判断的,最难的莫过于当股票价格出现很便宜时,你敢买么?因为当时的情况下,市场会出现各种悲观情绪、坏消息,会打扰你的思维,而此时最错误的想法是害怕短期下跌而卖出非常便宜的股票,需要

的是以更长远的眼光来看待投资,应该以买公司的心态对待买股票,也就是要处理好格雷厄姆所言的“市场先生”,应该远离这个市场先生。

作为价值投资者,应该做的只有两件事情,买入和卖出。而在买入时,应该考虑到仓位的组合和分配,即可以通过“适度分散、相对集中”,大约5-10只股票左右来选择,可以选择不同行业的最具竞争力和发展潜力的公司,因为分散可以减少风险、减少波动、减少市场对投资者心理的影响,但也不能为了分散而分散;另外,买入以后,剩下的就是“耐心持有”,即做长期投资而不是短期操作,以3到5年甚至更长的眼光看待投资价值,看待市场波动。

当然,买入以后,不可能一直持有,除非会出现“伟大的公司”,否则是需要卖出的,而卖出的条件应该从这三个方面考虑:公司经营出现问题、有更高的股票选择(性价比高)、看错了公司(承认自己犯错)。

如果所买入企业,没有出现上面三种情况,接下来所做的就是与企业一起成长,等待估值修复。

今天分享就到这里,老乐会不定时的在朋友圈分享一些文章,帮助股友改善选股、操作以及风险控制问题,查阅方式:添加 老乐唯一 微信号即可:along052 欢迎大家转载分享给身边的朋友